みなさんこんにちは!税理士法人ウィズです!

みなさんこんにちは!税理士法人ウィズです!

今回は前回に引き続き、節税に効果が高い、中小企業強化税制についてご紹介していきます!

(←税理士法人ウィズ公式キャラクター タッセイくん)

今回は中小企業強化税制の手続きの流れを各類型ごとにまとめてみましたので、参考にしていただけたら幸いです!

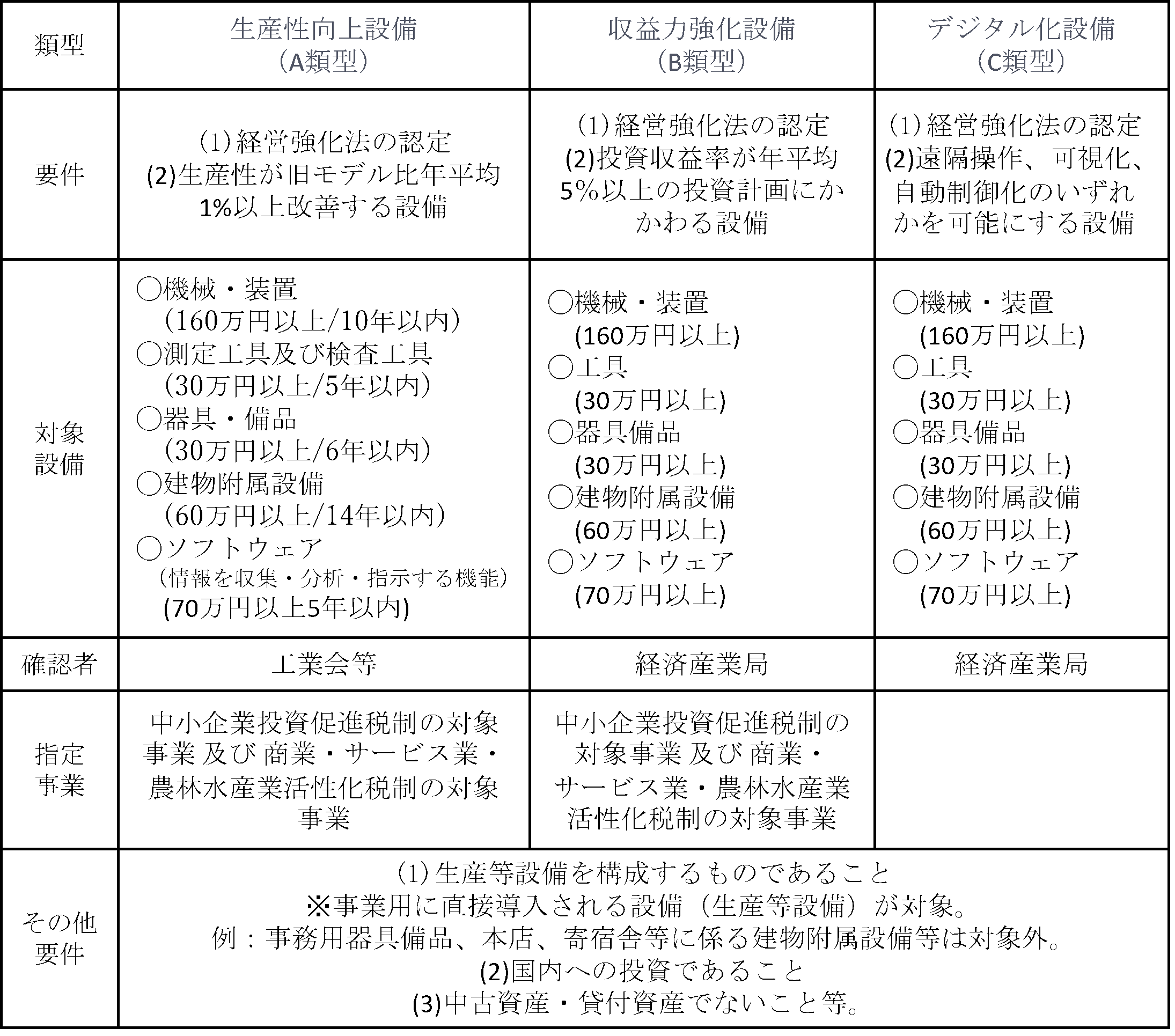

中小企業強化税制って何だっけ…?と思われた方はこちらをご確認ください!

今回は、中小企業強化税制の内容と、中小企業強化税制の適用要件について詳しくご紹介していきます!

それでは中小企業強化税制の手続きの流れを見ていきましょう!

説明の前に

⚠今回のブログは中小企業強化税制を適用したい方向けの内容となっております!

そのため、購入しようと考えている設備がまず、

・どの類型に属しているのか(ABCD類型)

・要件を満たしている設備なのか

を把握しておく必要があります。

わからない方はこちら(前回のブログの図表)をご参考にしてください!

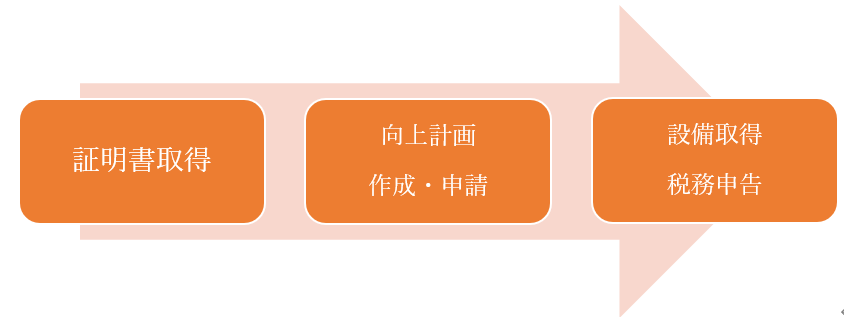

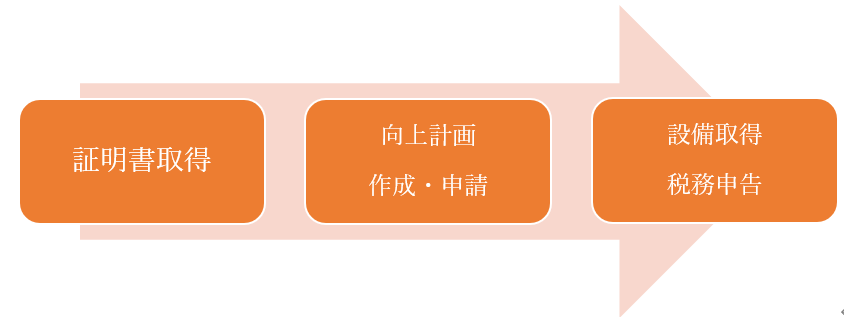

A類型の手続き

A類型は、証明書取得、向上計画作成・申請、設備取得・税務申告という、大きく分けて3つのステップを経る必要があります!

Aステップ1 設備メーカーに証明書の発行を依頼し、工業会等による証明書を取得

まず、設備取得の前に、設備を製造しているメーカーに証明書発行を依頼し、設備メーカーを通じて工業会等から生産性向上要件を満たす設備(※)であることの証明書を取得してください。

⚠証明書は申請してから発行されるまで数日~2ヶ月程度かかるため、事前に工業会等にご確認ください。

・証明書を発行する工業会等の電話番号付きのリストはこちらです。(中小企業庁作成)

https://www.chusho.meti.go.jp/keiei/kyoka/2019/190510kougyoulist.pdf

Aステップ2 経営力向上計画の作成

該当設備を経営力向上計画に記載し、計画申請書及びその写しとともに工業会証明書の写しを添付して、主務大臣に計画申請する。

計画申請の内容は主に、

・企業の概要、

・現状認識

・経営力向上の目標及び経営力向上による経営の向上の程度を示す指標

・経営力向上の内容

・事業承継等の時期及び内容(事業承継等を行う場合に限ります。)

など簡単な計画等を策定することにより、認定を受けることができます。

|

★お役立ちメモ★ 経営力向上計画作成手順

① 「日本標準産業分類」で、該当する事業分野を確認

※計画書に記載する必要がありますので、以下のサイトで自社の事業分野を検索してご確認ください。

自社の事業分野検索はこちら

② 事業分野に対応する事業分野別指針を確認

「事業分野別指針」が策定されている事業分野(業種)については当該指針を踏まえて策定いただく必要があります(策定されていない事業分野は「基本方針」に掲載)。

「事業分野別指針」「基本方針」のダウンロードはこちら

③ 事業分野別指針(または基本方針)を踏まえて経営力向上計画の策定

申請書記載例はこちら |

経営力向上計画の申請

各事業分野の主務大臣の計画申請書(必要書類)を提出します。

不動産取得税の軽減措置を受ける場合は都道府県経由での提出をお願いいたします。

認定を受けた場合、主務大臣から計画認定書と計画申請の写しが交付されます。

⚠申請受理から認定まで約30日~45日かかります。

また、不動産取得税の軽減措置又は許認可承継の特例を利用される場合、上記の日数に加え、関係行政機関における評価・判断に日数が必要となります。

申請書に不備がある場合は、各事業所管大臣からの照会や申請の差戻しが発生し、申請から認定までの期間が上記の日数を超える場合がありますので、必ず余裕を持った申請をお願いします。

Aステップ3 設備取得、税務申告

主務大臣に認定を受けた後、設備を取得してください。なお、税務申告の際は、所定の書類を添付する必要があります。

余談ですが、、生産性向上設備として認定を受けた場合は、生産性向上特別措置法に基づく固定資産税の特例も適用できる可能性があります。

※同時に適用する場合、証明書は1枚で構いません。

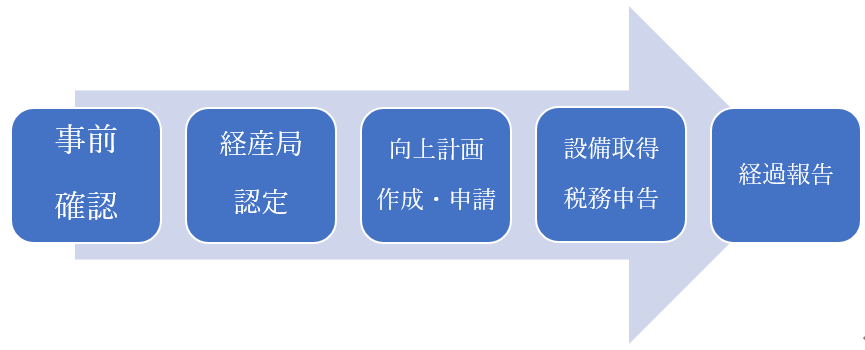

B類型・D類型の手続き

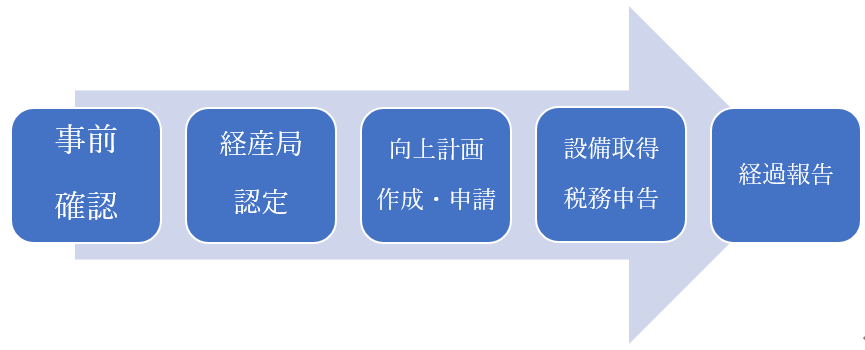

B類型およびD類型は、事前確認、経済産業局の認定、向上計画作成・申請、設備取得・税務申告、経過報告という、大きく分けて5つのステップを経る必要があります!

経済産業局の認定と経過報告があるという点で他の類型の手続きとは異なります。

BD-ステップ1 投資計画案の事前確認

申請書に必要事項を記入し、必要書類(当該申請書の裏付けとなる資料等)を添付の上、公認会計士又は税理士の事前確認を受ける。

BD-ステップ2 経済産業局による認定

事前確認書を添付の上、本社所在地を管轄する経済産業局に、事前にご連絡(予約)をした上で、申請書の内容が分かる方が申請書をご持参・ご説明を行う。

BD-ステップ3 経営力向上計画の作成

該当設備を経営力向上計画に記載し、計画申請書及びその写しとともに工業会証明書の写しを添付して、主務大臣に計画申請する。

計画申請の内容は主に、

・企業の概要、

・現状認識

・経営力向上の目標及び経営力向上による経営の向上の程度を示す指標

・経営力向上の内容

・事業承継等の時期及び内容(事業承継等を行う場合に限ります。)

など簡単な計画等を策定することにより、認定を受けることができます。

|

★お役立ちメモ★ 経営力向上計画作成手順

① 「日本標準産業分類」で、該当する事業分野を確認

※計画書に記載する必要がありますので、以下のサイトで自社の事業分野を検索してご確認ください。

自社の事業分野検索はこちら

② 事業分野に対応する事業分野別指針を確認

「事業分野別指針」が策定されている事業分野(業種)については当該指針を踏まえて策定いただく必要があります(策定されていない事業分野は「基本方針」に掲載)。

「事業分野別指針」「基本方針」のダウンロードはこちら

③ 事業分野別指針(または基本方針)を踏まえて経営力向上計画の策定

申請書記載例はこちら |

経営力向上計画の申請

各事業分野の主務大臣の計画申請書(必要書類)を提出してください。

不動産取得税の軽減措置を受ける場合は都道府県経由での提出をお願いいたします。

認定を受けた場合、主務大臣から計画認定書と計画申請の写しが交付されます。

⚠申請受理から認定まで約30日~45日かかります。

また、不動産取得税の軽減措置又は許認可承継の特例を利用される場合、上記の日数に加え、関係行政機関における評価・判断に日数が必要となります。

申請書に不備がある場合は、各事業所管大臣からの照会や申請の差戻しが発生し、申請から認定までの期間が上記の日数を超える場合がありますので、必ず余裕を持った申請をお願いします。

BD-ステップ4 設備を取得、税務申告

設備を取得して、事業に使用します。税務申告の際は、納税書類に申請書及び認定書のコピーを添付します。

BD-ステップ5 経過報告

計画認定後、B類型の場合は投資計画に関する実施状況報告を、D類型の場合は事業の承継報告及び事業承継等に関する状況報告を、決められた期間に提出する必要があります。

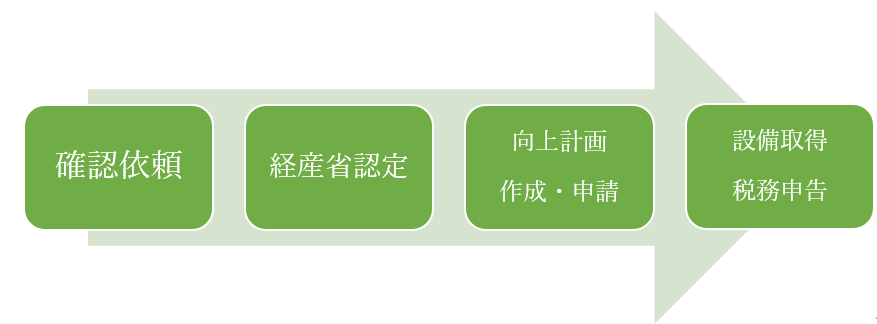

C類型の手続き

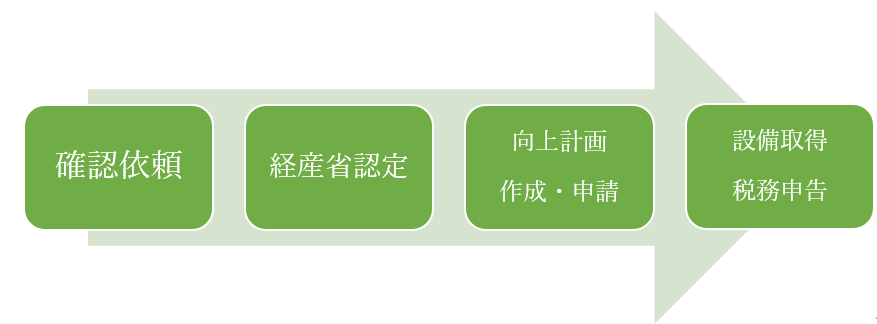

C類型は、確認依頼、経済産業省認定、向上計画作成・申請、設備取得・税務申告という、大きく分けて4つのステップを経る必要があります!

C-ステップ1 事前確認

申請書に必要事項をご記入し、必要書類(当該申請書の裏付けとなる資料等)を添付の上、認定経営革新等支援機関の事前確認を依頼し、「事前確認書」の発行を受けます。

C-ステップ2 経済産業局による認定

本社所在地を管轄する経済産業局に、事前に連絡をした上で、申請書二部・必要添付書類二部・事前確認書二部を一式として郵送し提出。確認書の発行を依頼し、取得します。

C-ステップ3 経営力向上計画の作成

該当設備を経営力向上計画に記載し、計画申請書及びその写しとともに工業会証明書の写しを添付して、主務大臣に計画申請する。

計画申請の内容は主に、

・企業の概要、

・現状認識

・経営力向上の目標及び経営力向上による経営の向上の程度を示す指標

・経営力向上の内容

・事業承継等の時期及び内容(事業承継等を行う場合に限ります。)

など簡単な計画等を策定することにより、認定を受けることができます。

|

★お役立ちメモ★ 経営力向上計画作成手順

① 「日本標準産業分類」で、該当する事業分野を確認

※計画書に記載する必要がありますので、以下のサイトで自社の事業分野を検索してご確認ください。

自社の事業分野検索はこちら

② 事業分野に対応する事業分野別指針を確認

「事業分野別指針」が策定されている事業分野(業種)については当該指針を踏まえて策定いただく必要があります(策定されていない

事業分野は「基本方針」に掲載)。

「事業分野別指針」「基本方針」のダウンロードはこちら

③ 事業分野別指針(または基本方針)を踏まえて経営力向上計画の策定

申請書記載例はこちら |

経営力向上計画の申請

各事業分野の主務大臣の計画申請書(必要書類)を提出してください。

不動産取得税の軽減措置を受ける場合は都道府県経由での提出をお願いいたします。

認定を受けた場合、主務大臣から計画認定書と計画申請の写しが交付されます。

⚠申請受理から認定まで約30日~45日かかります。

また、不動産取得税の軽減措置又は許認可承継の特例を利用される場合、上記の日数に加え、関係行政機関における評価・判断に日数が必要となります。

申請書に不備がある場合は、各事業所管大臣からの照会や申請の差戻しが発生し、申請から認定までの期間が上記の日数を超える場合がありますので、必ず余裕を持った申請をお願いします。

C-ステップ4 設備を取得・税務申告

設備を取得して、事業に使用します。税務申告の際は、納税書類に申請書および認定書のコピーを添付します。

おわりに

いかがでしたでしょうか。

今回は前回に引き続き、中小企業強化税制について各類型ごとにご紹介いたしました!

⚠本手続きを行っていただいた場合でも、税務の要件(取得価額や事業の用に供する等)を満たさない場合は、税制の適用が受けられないのでご注意ください。

税務の要件を確認したい方は「知らないと損!?中小企業強化税制について① ~内容と適用要件編~」をクリック!

中小企業強化税制は、設備の購入費用全額を取得年度の経費にできるなど、法人税や所得税の節税に効果が高い制度です。

必要な書類の準備や申請の進め方について不安がある場合は、サポートを頼るのも1つの方法です。

必要な書類の準備や申請の進め方について不安がある場合は、サポートを頼るのも1つの方法です。

何かあればぜひ税理士法人ウィズにご相談ください!(税理士法人ウィズは認定計画支援機関です)

企業としての体制強化を実現する設備投資を積極的に進めるためにも、制度の活用を検討しましょう!

(↑税理士法人ウィズ公式キャラクター タッセイくん)

最後までお読みいただき、ありがとうございました!

みなさんこんにちは!税理士法人ウィズです!

みなさんこんにちは!税理士法人ウィズです!